Со скольких лет можно носить линзы? С какого возраста ребенку можно надеть линзы?

Рассказываем, с какого возраста можно пользоваться обычными линзами, цветными и ночными, с чем связаны возрастные ограничения, какой тип линз лучше выбрать для ребенка и когда контактные средства коррекции предпочтительнее очков.

Запиши ребенка на прием к врачуМинимально допустимый возраст

Ношение линз требует от детей определенной ответственности: им нужно соблюдать все правила личной гигиены, правильно ухаживать за линзами, а также уметь надевать, снимать и промывать их без помощи взрослых.

В среднем дети начинают пользоваться линзами с 8 лет

Поэтому детям до 8 лет не всегда удается перейти на линзы. Хотя прямого запрета на использование средств контактной коррекции в более раннем возрасте нет, офтальмологи все же рекомендуют дождаться времени, когда ребенок в полной мере осознает необходимость этих процедур и сможет выполнять все самостоятельно.

С уходом за линзами малышу могут помогать родители, однако важно, чтобы он мог без посторонней помощи снимать и надевать их. Это нужно на случай, если в глаз попадет ворсинка или ресница. Тогда линзу обязательно нужно снять, промыть и снова надеть. Если родители не всегда рядом, детям придется делать это без посторонней помощи.

Мягкие контактные линзы дневного ношения

Детям для повседневного использования рекомендуются однодневные линзы. Офтальмологи отмечают, что носить их можно в среднем с 8 лет. Они не нуждаются в ежедневном уходе, каждое утро ребенок будет надевать новую пару, а в 8-летнем возрасте дети уже могут научиться самостоятельно использовать линзы.

Предпочтение следует отдать силикон-гидрогелевым средствам коррекции. Они предпочтительнее за счет хорошей кислородопроницаемости.

Применение многоразовых линз (двухнедельные и более) можно начинать с 13-14 лет. В этом возрасте ребенок уже может использовать средства контактной коррекции наравне со взрослыми – он не забывает снимать их на ночь, осознает необходимость тщательной гигиены и правильного ухода, а также делает все аккуратно, чтобы не повредить целостность линз.

Очень важно, чтобы линзы подбирал детский врач-офтальмолог. Любое несовпадение параметров, например, по радиусу кривизны может быть чревато неправильным развитием глаза.

Показания к применению

- Близорукость;

- Дальнозоркость;

- Астигматизм.

Ортокератологические линзы

Средства контактной коррекции данного типа выполнены из жестких газопроницаемых материалов. Ортокератологические линзы (ОЛ) являются ночными – их используют только во время сна. В это время верхний слой эпителия меняется под действием ОЛ, благодаря чему ребенок хорошо видит в течение дня. Утром, после сна, ОЛ снимают и оставляют в дезинфицирующем растворе до вечера.

С использованием ОЛ ребенку могут помочь родители, поэтому самостоятельные навыки существенной роли не играют. Однако у ортокератологических линз есть медицинские противопоказания – их назначают только пациентам 7 лет и старше.

Ортокератологические линзы позволяют контролировать развитие близорукости, поэтому рекомендуется использовать их ежедневно. Главное преимущество заключается в том, что ребенку больше не нужно носить очки, днем он будет хорошо видеть и без них.

Главное преимущество заключается в том, что ребенку больше не нужно носить очки, днем он будет хорошо видеть и без них.

Таким образом дети могут свободно заниматься спортом (например, плаванием) и другими активными увлечениями.

Показания к применению

- Прогрессирующая близорукость;

- Дальнозоркость;

- Астигматизм.

Склеральные линзы

В отличие от обычных линз, склеральные имеют больший размер и покрывают практически всю наружную поверхность глаз, выходя за границы радужки. Склеральные линзы бывают медицинскими и декоративными (маскарадными).

Первые применяются в тех случаях, когда стандартные средства контактной коррекции использовать нельзя. Например, если у ребенка близорукость или дальнозоркость с дополнительными осложнениями:

- Кератоконус;

- Патологии роговицы;

- Синдром сухого глаза;

- Травмы, ожоги или механические повреждения глаза;

- Кератиты;

- Микрофтальм.

Склеральные линзы назначают только по особым медицинским показаниям.

Декоративными называются линзы с различными визуальными эффектами – например, разноцветные или в виде глаз животного. Детям данный тип линз не рекомендуются. Они могут ограничивать доступ кислорода, поэтому любая ошибка в использовании чревата осложнениями.

Подростки могут использовать маскарадные линзы с 14-15 лет, но только после консультации специалиста. Данный тип разрешается носить не более 4 часов в день.

Цветные линзы

Окрашенные или тонированные линзы могут выполнять корригирующую функцию, поэтому теоритически они подходят детям. При изготовлении используют безопасный биосовместимый пигмент, который дополнительно покрыт гидрогелевым слоем. За счет этого прямой контакт краски с глазом исключен, поэтому линзы не вызывают аллергию и не наносят вред глазам.

Однако из-за окрашенного слоя кислородопроницаемость цветных линз ниже, чем обычных, поэтому время их ношения в течение дня ограничено. В остальном они имеют все те же рекомендации и противопоказания, что и дневные мягкие линзы.

В остальном они имеют все те же рекомендации и противопоказания, что и дневные мягкие линзы.

С чем связаны возрастные ограничения

Как уже было сказано, ограничения в большей степени зависят от самого ребенка. Для безопасного использования линз необходимо соблюдать следующие правила:

- Всегда мыть руки перед любым контактом с глазами и линзами;

- Обязательно снимать средства коррекции на ночь;

- Выполнять механическую очистку и оставлять линзы в дезинфицирующем растворе минимум на 6 часов;

- Содержать контейнер и аксессуары в чистоте, ежедневно менять раствор;

- Аккуратно надевать и снимать средства коррекции, чтобы не повредить их целостность.

В силу возраста дети не всегда могут соблюдать все правила. А их несоблюдение может привести к развитию патологических осложнений.

В каких случаях необходимо выбрать линзы

Контактные линзы по многим параметрам превосходят очки. Они дают бОльшую свободу действий и не искажают изображение, особенно если речь о коррекции зрительных нарушений высокой степени.

Они дают бОльшую свободу действий и не искажают изображение, особенно если речь о коррекции зрительных нарушений высокой степени.

Линзы по многим параметрам превосходят очки

В отличие от очков, которые могут легко сломаться в процессе игры или занятий спортом, контактные средства коррекции более безопасны. Они повторяют естественную форму роговицы и плотно прилегают к глазам, поэтому остаются на месте даже во время активных действий.

Использование линз обосновано и с медицинской точки зрения. Например, они предпочтительны при анизометропии, то есть при наличии существенной разницы в оптической силе правого и левого глаз. Корригировать разницу в 2 и более дптр очками невозможно, поэтому один глаз получит неполную коррекцию. Это может привести к развитию амблиопии.

Рекомендации для родителей

- Контролируйте действия ребенка, даже если он носит линзы не первый месяц. Дети могут лечь спать в линзах, использовать раствор повторно или трогать глаза грязными руками, а это небезопасно;

- Отдайте предпочтение однодневным линзам, они проще в уходе и безопаснее для здоровья глаз;

- Ежегодно проходите с ребенком проверку зрения.

Во-первых, важно следить за тем, чтобы ребенок всегда получал правильную коррекцию – если нарушения прогрессируют, коррекцию нужно усилить. Во-вторых, врач может вовремя выявить возможные осложнения и купировать их развитие.

Во-первых, важно следить за тем, чтобы ребенок всегда получал правильную коррекцию – если нарушения прогрессируют, коррекцию нужно усилить. Во-вторых, врач может вовремя выявить возможные осложнения и купировать их развитие.

Приводите ребенка на подбор контактных линз в оптику «Счастливый взгляд». Профессиональные врачи-офтальмологи найдут лучшее решение, помогут с выбором аксессуаров и ответят на все вопросы.

С какого возраста отпускать ребенка из дома одного? — Российская газета

Можно ли ребенка отпускать на улицу одного? Или оставлять малыша дома на полчаса без присмотра пока мама бегает в магазин? Родительские форумы бурлят, копья ломаются, а новостные ленты пестрят заметками про то, как «педофил подошел на улице к ребенку, когда тот гулял во дворе без родителей», «две девочки попали под машину» и прочими ужасами. «ProРодитель» решил выяснить, какие законы на этот счет существуют в России и что советуют эксперты.

Есть ли закон, запрещающий отпускать на улицу детей младше определенного возраста одних?

— Федерального закона, который бы не позволял детям находиться на улице без присмотра взрослых, нет, — сообщили в аппарате Уполномоченного по правам ребенка при президенте РФ Павла Астахова. — На этот счет бывают только региональные законы. Так, на Кубани малышей до семи лет отпускать из дома без присмотра запрещено, а для подростков установлен комендантский час.

— На этот счет бывают только региональные законы. Так, на Кубани малышей до семи лет отпускать из дома без присмотра запрещено, а для подростков установлен комендантский час.

Получается, формально в России младенцы даже из роддома имеют право добираться домой самостоятельно.

С какого возраста детей безопасно отпускать из дома одних?

— Зависит от места, где живет семья, от того, есть ли рядом дорога, — перечисляет председатель правления общественной организации «Право ребенка» Борис Альтшулер. — Если как у Пушкина: «Малыш уж отморозил пальчик, ему и грустно и смешно, а мать грозит ему в окно…», — то одно дело, лет с семи можно спокойно отпускать во двор. Младше этого возраста не стоит. Но это только в непосредственной близости от дома.

Кто отвечает за ребенка, когда тот находится на улице без присмотра?

До 18 лет ответственность за ребенка полностью лежит на родителях. Исходя из этого и надо решать, стоит ли ему давать дополнительную свободу, справится ли он с ней, сможет ли он сам проконтролировать свою безопасность.

До какого возраста стоит водить детей в школу?

— По-моему, к самостоятельному перемещению по знакомому маршруту ребята готовы в возрасте 10-11 лет, — считает председатель Всероссийского общества защиты прав потребителей образовательных услуг Виктор Панин. — Иногда отпускать одного можно и раньше, но при этом четко контролировать. Сейчас практически у всех школьников есть телефоны. И будет правильным, если достигнув цели, ребенок сразу позвонит родителям и доложит: я пришел, все в порядке.

Может ли малыш уйти из детсада домой сам или со старшим братом?

Заведующие многих детских садов требуют, чтобы детей из групп забирали только взрослые и не отпускают воспитанников даже со старшими братьями или сестрами, если тем еще не исполнилось 18 лет. Эксперты считают, что это необоснованно.

— Конечно, детсадовца одного за ворота никто не отпустит, как тут закон не сформулируй, но есть же простые человеческие правила, — объясняет Альшулер. — Но есть и другая крайность. У нас даже в дребодан пьяному отцу отдадут его малыша, хотя в Европе бы вызвали полицию — законы такие. И, наверное, правильно бы сделали. Поэтому я не вижу ничего криминального в том, чтобы младших детей забирали старшие, особенно если у них разница не в пару лет, а у воспитателя на столе лежит соответствующее заявление от родителей.

У нас даже в дребодан пьяному отцу отдадут его малыша, хотя в Европе бы вызвали полицию — законы такие. И, наверное, правильно бы сделали. Поэтому я не вижу ничего криминального в том, чтобы младших детей забирали старшие, особенно если у них разница не в пару лет, а у воспитателя на столе лежит соответствующее заявление от родителей.

А оставлять дома одного можно?

Жизнь — явление, как известно, полосатое. Есть разные семьи, бывают всякие ситуации. И многим малышам приходится привыкать обходиться самим. Просто потому, что свободной бабушки рядом нет, а маме надо отлучатся по делам. Каждый раз брать ребенка с собой не получается. Эксперты советуют одно: развивая самостоятельность не забывать о рисках. Если в квартире можно убрать из зоны доступа все потенциально опасные для малыша предметы, то зачистить так двор или улицу невозможно.

— Если бы у нас всех нуждающихся мам обеспечивали надомной работой, как это делают во Франции, можно было бы требовать от родителей обеспечить круглосуточный присмотр за детьми, — говорит Борис Альшулер. — Но у нас такого пока нет. Из-за этого дети рано или поздно все равно остаются одни. И тут все дается на откуп родителей, их восприятия готовности малышей к самостоятельной жизни. Но я бы сам не советовал оставлять без присмотра дошкольников. После семи лет ребята уже могут некоторое время провести самостоятельно.

— Но у нас такого пока нет. Из-за этого дети рано или поздно все равно остаются одни. И тут все дается на откуп родителей, их восприятия готовности малышей к самостоятельной жизни. Но я бы сам не советовал оставлять без присмотра дошкольников. После семи лет ребята уже могут некоторое время провести самостоятельно.

Со скольки лет можно носить линзы?

Современные дети, также как и их родители, не представляет свою повседневную жизнь без гаджетов: планшет, мобильный телефон, ноутбук, телевизор — все они используются ежедневно. Но помимо очевидной пользы, электронные устройства оказывают и негативное влияние на детский организм и прежде всего на зрение.

К сожалению, количество детей, страдающих близорукостью, с каждым годом лишь увеличивается. Задумываясь о коррекции зрения своего ребенка, многие родители, взвесив все за и против, приходят к выводу, что лучший вариант — это линзы. Но резонно возникает вопрос: со скольких лет детям разрешается их носить?

С какого возраста можно носить линзы детям?

Действительно, ограничения в ношении линз существуют. Слишком раннее использование этого способа коррекции зрения не рекомендуется офтальмологами по следующим причинам:

Слишком раннее использование этого способа коррекции зрения не рекомендуется офтальмологами по следующим причинам:

- Развитие роговицы и в целом глазного яблока происходит у ребенка до достижения им возраста 14 лет. Поскольку линзы — это все же инородный предмет, неправильный их подбор может оказать влияние на то, насколько в соответствии с нормой будет формироваться роговица. Именно поэтому важно подобрать подходящие линзы, особенно по показателю «Радиус кривизны».

- До 14 лет немногие дети способны нести ответственность за соблюдение правил ношения линз. Детям бывает трудно контролировать сроки плановой замены линз, ежедневно аккуратно снимать и надевать их и обеспечивать их правильное очищение и хранение, но некоторые вполне справляются с этим и в 10 лет, если понимают мотивацию.

Однако линзы имеют ряд очевидных преимуществ перед очками:

- Контактные линзы дают детям свободу действий, что очень важно для их нормального физического и социального развития.

Если ребенок носит очки, он всегда должен быть аккуратен и осторожен. Он не может играть в подвижные игры с другими детьми, т.к. всегда помнит, что очки могут упасть и сломаться.

Если ребенок носит очки, он всегда должен быть аккуратен и осторожен. Он не может играть в подвижные игры с другими детьми, т.к. всегда помнит, что очки могут упасть и сломаться. - Линзы не ограничивают угол зрения, в отличие от очков, а также обеспечивают лучшую контрастность и яркость изображения.

- Дети очень чутко относятся к собственной внешности и нередко часто стесняются носить очки. В таком случае линзы подойдут лучше, т.к. они абсолютно незаметны окружающим.

- Линзы, в отличие от очков, нельзя потерять или сломать. Последние также придется менять по мере роста ребенка, а также в зависимости от его предпочтений в плане стиля.

Все это позволяет принять решение в пользу ношения линз, однако к их выбору необходимо подходить очень ответственно.

Как подобрать линзы ребенку?

Если вы решили приобрести своему ребенку контактные линзы, не стоит выбирать их, полагаясь на свое усмотрение или ориентируясь только по цене. Рекомендуем обратиться к офтальмологу, который подберет линзы, изучив степень близорукости или дальнозоркости ребенка, наличие астигматизма или иных заболеваний глаз.

Рекомендуем обратиться к офтальмологу, который подберет линзы, изучив степень близорукости или дальнозоркости ребенка, наличие астигматизма или иных заболеваний глаз.

В нашей компании вы сможете получить консультацию врача-офтальмолога и сразу же приобрести те линзы, которые будут рекомендованы вашему ребенку. Помимо очевидной экономии времени, в отличие от обращения в детскую поликлинику по месту жительства, консультация врача в нашем центре имеет и другие преимущества.

Врач расскажет ребенку, как нужно обращаться с линзами, даст инструктаж по снятию и надеванию, и ребенок на месте сможет попробовать осуществить все процедуры самостоятельно, под наблюдением специалиста.

Врач не просто проверит зрение ребенка, а подберет подходящие линзы в зависимости от их характеристик. Помимо оптической силы линзы различаются по радиусу кривизны, общему диаметру, по проценту влагосодержания. Линзы разных производителей по-разному пропускают кислород и отличаются по уровню УФ-защиты. Только врач, специализирующийся на подборе линз, знает об особенностях каждой марки и модели, поэтому линзы будут подобраны с максимальным учетом особенностей глаз конкретного ребенка.

Только врач, специализирующийся на подборе линз, знает об особенностях каждой марки и модели, поэтому линзы будут подобраны с максимальным учетом особенностей глаз конкретного ребенка.

Полезный совет:

На первое время, пока привычка носить линзы только формируется, можно подобрать ребенку линзы однодневной замены. Их не нужно промывать раствором, поэтому ребенку будет достаточно научиться аккуратно надевать и снимать линзы. Кроме того, такие линзы более гигиеничны, т.к. каждый день ребенок будет надевать новую пару линз.

Развитие конъюнктивита или блефарита, которые могут возникнуть при неправильном очищении линз, рассчитанных на более длительный срок ношения, здесь сведено к нулю. Когда ребенок уже привыкнет к ношению линз, можно будет подобрать линзы двухнедельной или месячной замены.

Правильный подбор линз и соблюдение правил их ношения — это залог здоровья глаз ребенка . Если эти условия соблюдены, линзы можно начать носить и до достижения 14 лет. В нашей компании вы сможете приобрести линзы ведущих мировых производителей и все необходимое для ухода за ними и получить необходимые консультации врача-офтальмолога.

В нашей компании вы сможете приобрести линзы ведущих мировых производителей и все необходимое для ухода за ними и получить необходимые консультации врача-офтальмолога.

Для прохождения программы «Новичок» детям до 18 лет обязательно нужно иметь при себе недавнее заключение врача-офтальмолога. Пройти обследование у детского офтальмолога можно по адресам, указанным здесь или в поликлиннике по месту жительства.

Со скольки лет можно делать лазерную коррекцию зрения?

Далеко не все люди от природы имеют хорошее зрение. Наиболее распространенные аномалии рефракции – миопия, дальнозоркость, астигматизм. Исправить их и избавиться от очков и линз можно с помощью современной офтальмологической процедуры LASIK – лазерной коррекции.

Коррекция зрения у детей

Считается, что проводить лазерное вмешательство у детей нецелесообразно, поскольку вплоть до совершеннолетия, а иногда и дольше, орган зрения находится в постоянном процессе развития. Но многие родители задаются вопросом: можно ли делать лазерную коррекцию зрения до 18 лет?

Но многие родители задаются вопросом: можно ли делать лазерную коррекцию зрения до 18 лет?

Показания для этого действительно есть, однако они весьма ограничены. Это амблиопия, анизометропия, дальнозоркость, рефракционное косоглазие и астигматизм. Во всех указанных случаях зрительная система ребенка развивается неполноценно, и благодаря применению лазера этот процесс удается компенсировать. Поэтому в мировой практике известны случаи, когда проводилась лазерная коррекция зрения в 17 лет, в 10 лет и даже в более младшем возрасте. Это дает детям и подросткам шанс на улучшение зрения еще до наступления совершеннолетия.

Лазерная коррекция зрения в 18–40 лет

Однако наиболее подходящим временем для проведения операции является возраст – 18-40 лет. С одной стороны, организм закончил формирование и функционирует стабильно. С другой – это наиболее активный период жизни, когда отсутствует шлейф сопутствующих заболеваний и коррекция проходит максимально успешно.

Разумеется, здесь тоже имеются определенные ограничения, но их немного. Так, делать LASIK при беременности и кормлении грудью нельзя. Ёще на этапе планирования рефракционной хирургии желательно проверить сетчатку глаза и при необходимости укрепить ее до лазерной коррекции. Если операция была проведена за несколько месяцев до зачатия, то после родов зрение, как правило, не ухудшается. Сексуальная жизнь также остается без изменений, за исключением раннего послеоперационного периода.

Так, делать LASIK при беременности и кормлении грудью нельзя. Ёще на этапе планирования рефракционной хирургии желательно проверить сетчатку глаза и при необходимости укрепить ее до лазерной коррекции. Если операция была проведена за несколько месяцев до зачатия, то после родов зрение, как правило, не ухудшается. Сексуальная жизнь также остается без изменений, за исключением раннего послеоперационного периода.

В остальном же возвращение к полноценной жизни при проведении коррекции происходит в срок от нескольких часов до недели, в зависимости от вида операции.

Лазерная коррекция зрения после 40 лет

В возрасте более 40 из-за изменений в хрусталике глаза постепенно начинает развиваться пресбиопия – возрастная дальнозоркость. Человек начинает видеть хуже на близком расстоянии. Если у него при этом была близорукость, то может требоваться 2 пары очков: для того, чтобы хорошо видеть вблизи и вдали. Это представляет определенные неудобства. Поэтому с учетом возрастных изменений пациентам может рекомендоваться такая процедура, как Presby LASIK, в ходе которой проводится лазерная аблация роговицы, компенсирующая зрительные возможности.

В некоторых случаях применяется особая технология – «моновижн», при которой один глаз в ходе лазерной коррекции начинает лучше видеть вблизи, другой – вдали. Благодаря этому удается обойтись без очков.

Лазерная коррекция зрения после 50 лет

После 50 лет слой роговицы истончается, заживление ран проходит дольше, у человека в анамнезе могут появиться серьезные заболевания, в том числе хронические. Однако вопрос о том, до какого возраста делают лазерную коррекцию зрения, волнует и тех, кто перешагнул полувековой рубеж. Специалисты утверждают, что строгих возрастных ограничений не существует. Выполнить операцию вполне возможно и тем, кому за 50. Разумеется, необходима предварительная консультация опытного врача-офтальмолога, заключение об отсутствии противопоказаний и хорошее общее состояние организма. Нужно помнить о том, что при возрастных изменениях зрения лазерная коррекция не избавляет от необходимости ношения очков для близи. Данная процедура может использоваться после хирургии катаракты для улучшения зрительного результата.

Со скольки лет можно ставить импланты? Возможно ли поставить зубной имплант ребенку?

Имплантация зубов стала популярным методом лечения в последние годы. У пациентов возникает множество вопросов о процедуре, и один из них касается возраста. Необходимость восстановить зуб на месте утерянного (или отсутствующего от рождения) может появиться в самом маленьком возрасте. Когда же нужно обращаться к врачу для коррекции улыбки? Со скольки лет ставят импланты?

Детям установка искусственных зубов абсолютно точно противопоказана. Специалисты называют минимальный возраст, со скольки лет ставят импланты, 18 лет. Другие же отказываются устанавливать конструкцию и в этом возрасте, настаивая подождать до 25 лет. Все зависит от частного случая и рисков, которые врач готов взять на себя.

Почему нельзя ставить импланты детям

И риски могут быть действительно весомыми. Причина, почему стоматологи отказываются от установки имплантов маленьким детям и даже подросткам, заключается в развивающейся костной ткани. Скелет человека формируется до 25 лет, в том числе формируется костная ткань десен и сами зубы.

Давление, оказываемое на десна при установке имплантов, воздействует негативным образом на костную ткань. Оно нарушает ее минерализацию, развитие и формирование. К тому же, из-за такой нестабильности сложно предсказать реакцию и процент приживляемости импланта.

Еще одной причиной, почему установка имплантов детям невозможна, связана с гормональными изменениями в подростковом возрасте. Уровень гормонов сильно меняется во время полового созревания, и он тоже нестабилен до определенного возраста. Гормоны в свою очередь в значительной степени влияют на приживляемость импланта. Так что такие изменения тоже делают невозможным предсказать поведение конструкции и вероятность приживляемости.

Что же делать?

Итак, мы знаем, со скольки лет ставят импланты, но что же делать? Неужели ребенок будет ходить с дырой в зубном ряду? Ни в коем случае! Помимо того, что это неэстетично, это еще и негативно сказывается на развитии всего зубного ряда и челюстей. Зубы будут смещаться по направлению к свободному пространству, что вызовет искривления. А из-за отсутствия нагрузки на десну и костную ткань при отсутствии зуба, также велика вероятность их деградации и деформации.

Для сохранения правильного роста и развития тканей ротовой полости детям устанавливают съемные протезы с искусственным зубом на месте отсутствующего. Он отлично справляется с указанными задачами и практически незаметен. Ребенок носит протез до 18 или 25 лет, когда наконец можно будет установить имплант.

Со скольки лет можно носить линзы? — интернет

Жизнь современных детей тесно связана с различными гаджетами. Они ежедневно пользуются мобильными телефонами, планшетами, компьютером, часто смотрят телевизор. За счет этого в последнее время значительно увеличилось количество детей, требующих коррекции зрения. Родители и офтальмологи пришли к выводу, что лучший вариант для ребенка не очки, а контактные линзы Acuvue.

Преимущества контактных линз

Очки, в отличие от линз, лишают возможности продолжать вести активный образ жизни и заниматься спортом. Многие дети стесняются носить их. Часто это становится серьезной проблемой.

Контактные линзы не ограничивают свободу действий ребенка. Они абсолютно незаметны, что особенно важно для социального и физического развития ребенка. Их нельзя испортить, сломать или потерять. Они значительно эффективнее очков, обеспечивают лучшую контрастность и делают изображение более ярким, не ограничивая при этом угол зрения.

Когда можно начинать носить линзы?

Наибольшие трудности у ребенка могут возникнуть во время ухода за контактными линзами. Возраст, с которого детям разрешается их носить, зависит от характера и ответственности ребенка. Как правило, офтальмологи назначают линзы с 12-14 лет. Некоторым детям можно доверить их ношение значительно раньше, но с учетом помощи родителей. Если ребенок ответственно выполняет ваши поручения и соблюдает меры личной гигиены, можно смело менять очки на контактные линзы.

С чем связаны возрастные ограничения?

Ограничение в раннем использовании линз имеет некоторые причины. Завершение развития глазного яблока и роговицы происходит в 14 лет. Неправильный подбор средств для коррекции зрения, несоблюдение гигиены и советов по уходу за ними могут негативно сказаться на здоровье глаз. Часто дети забывают снимать линзы на ночь, делают это неаккуратно и неправильно хранят их. Это способно привести к глазным инфекциям и нарушениям в нормальном развитии зрительных органов.

Для начала стоит выбрать однодневные контактные линзы Acuvue Trueye. Достаточно научиться аккуратно надевать их и снимать. Когда ребенок привыкнет, Вы сможете подобрать ему вариант для многоразового использования.

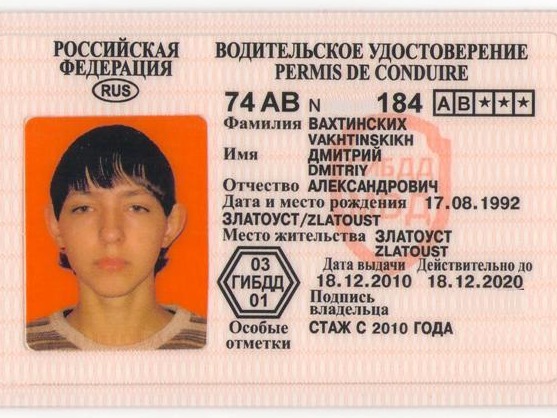

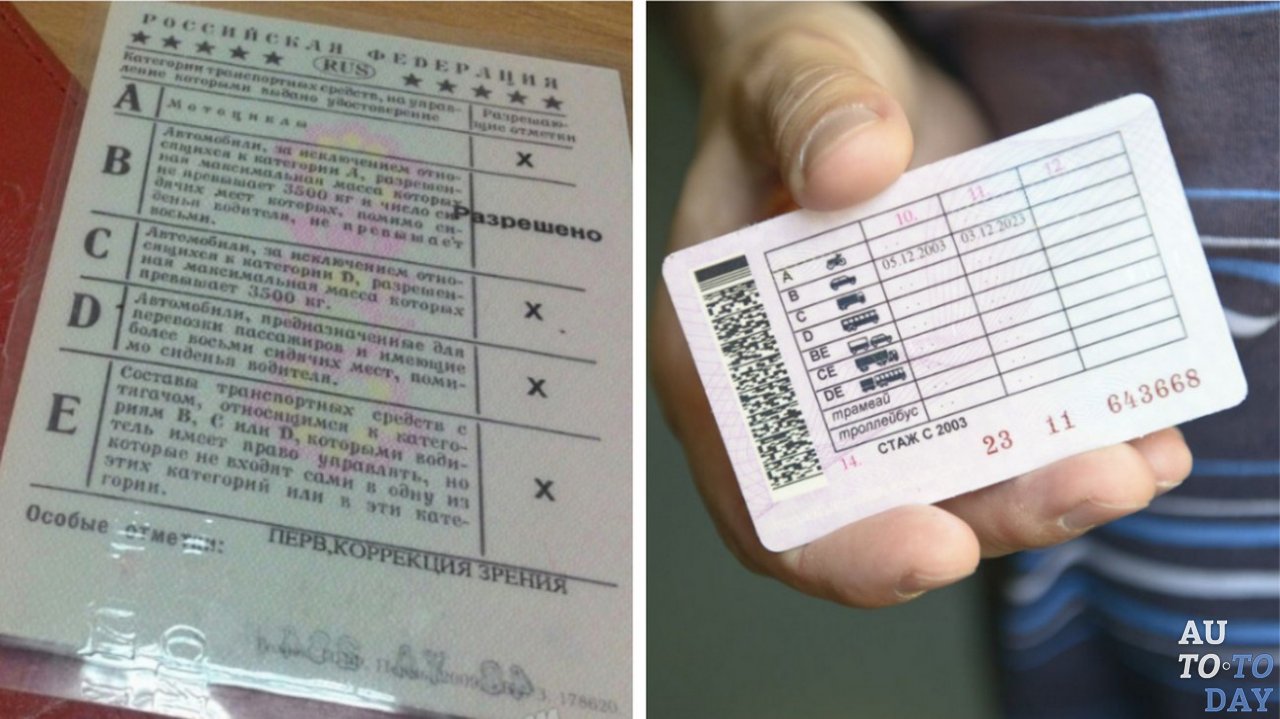

С какого возраста можно водить авто – 14, 16, 17 или 18 лет

Законодательство некоторых стран позволяет обучаться вождению с подросткового возраста, а после окончания курсов такие водители получают право самостоятельного вождения машины, даже если не достигли совершеннолетия. Молодежь часть стремится попасть за руль еще до 16, поэтому вопрос о том, со скольки лет можно водить машину, возникает у многих. Получение прав – сложная и многоэтапная процедура, включающая теоретическое, практическое обучение и сдачу экзаменационных норм. В России есть некоторые возрастные ограничения. Они привязаны к классу транспортного средства (ТС), поэтому стоит подробно разобраться во всех нюансах.

Какие права выдают в 16 лет?

Законодательные нормы устанавливают: лица в возрасте 16 лет допускаются за руль исключительно в случае с транспортными средствами категории «М» и подкатегории «А1», и только после прохождения специального обучения. К первой относятся скутеры, а ко второй – легкие мотоциклы, имеющие камеру сгорания объемом не более 125 см3.

Особенности и порядок обучения

Закон Российской Федерации разрешает подросткам с 16 лет пользоваться личным транспортом категорий «М» и «А1». Право управления ТС предоставляется по факту успешного сданного тестирования (теория в электронном формате, практика – на площадке с отработкой обязательных элементов). Для получения допуска к прохождению экзаменационных норм в отделении ГИБДД по месту жительства необходимо:- предоставить справку о пройденной медкомиссии по установленной форме;

- завершить обучение для приобретения практических навыков и знаний ПДД;

- получить свидетельство от автошколы об успешном окончании курса с указанием количества часов теории и занятий на учебном авто.

- удостоверение личности;

- справку об окончании обучающего курса в автошколе;

- заключение медицинской комиссии.

Права с 17 лет?

Подготовка к вождению легковушек и более крупной техники начинается с 16 лет. Экзамен на категорию «В» и «С» в автошколе «Чемпион» сдают с 17 лет, однако по закону выехать на дорогу за рулем можно только после совершеннолетия. В целом, возрастные ограничения выглядят следующим образом:- С 18 лет можно водить квадроциклы, трициклы, легкие грузовики. Это категории «В», «С» с подкатегориями «В1» и «С1».

- С 21 года разрешается вождение автобусов для пассажирских перевозок на 8 мест и больше, троллейбусов, трамваев и любых автомобилей с прицепом. Речь идет о категориях «D», «D1», «Tb», «Tm», «E».

- Обучающие курсы на машинах с допустимым весом до 3,5 тонн, рассчитанных на не более чем 8 пассажирских мест (курсанты с 16 лет ездят на специально оборудованных ученических машинах с дополнительными педалями и зеркалом заднего вида для инструктора).

- Прохождение экзаменационной процедуры (можно сдавать на права, начиная с 17-летнего возраста).

- Получение прав категории «В» (вне зависимости от того, когда проводился экзамен, «корочка» выдается только после наступления совершеннолетия).

- удостоверение личности и возраст от 17 лет;

- справка о завершении обучающего курса в автошколе;

- медицинское заключение, подтверждающее отсутствие дефектов зрения и болезней, при которых водить транспортные средства запрещено.

При успешной сдаче государственная дорожная служба выдает водительские права, которые являются основанием для законного самостоятельного управления машиной.

Похожая статья

Каких врачей должен пройти будущий водитель для получения медсправки?

Возраст водителя и перевозка пассажиров

Один из главных вопросов, возникающих у молодых водителей, которым уже выдали права на мотоцикл: со скольки лет можно ездить на нем вместе с пассажиром? Здесь во внимание принимается водительский стаж. Для перевозки пассажиров нужно более 2 лет иметь права любой категории. То есть минимальный возраст составляет 18 лет.Допустимый возраст для изучения теории

Современная учебная программа уделяет много внимания психологии водителя. Учащиеся знакомятся с принципами экономичного использования ТС, способами уменьшения ущерба окружающей среде, а также с методами обеспечения безопасности детей-пассажиров и уязвимых участников дорожного движения: пешеходов, мотоциклистов, велосипедистов и др. Изучать такие рекомендации, как и сами ПДД, можно с 14 лет и даже раньше. Никаких ограничений по возрасту на посещение теоретических курсов законом не предусмотрено. Наоборот, интерес к культуре поведения на дороге всячески приветствуется. Знание правил убережет от многих дорожных инцидентов и поможет успешно получить права в будущем.Управлять машиной разрешат старшеклассникам?

Современная учебная программа уделяет много внимания психологии водителя. Учащиеся знакомятся с принципами экономичного использования ТС, способами уменьшения ущерба окружающей среде, а также с методами обеспечения безопасности детей-пассажиров и уязвимых участников дорожного движения: пешеходов, мотоциклистов, велосипедистов и др. Изучать такие рекомендации, как и сами ПДД, можно с 14 лет и даже раньше. Никаких ограничений по возрасту на посещение теоретических курсов законом не предусмотрено. Наоборот, интерес к культуре поведения на дороге всячески приветствуется. Знание правил убережет от многих дорожных инцидентов и поможет успешно получить права в будущем.Минимальный возраст для посещения автошколы

Гражданам, которые хотят научиться управлять автомобилем или мотоциклом, на момент поступления в автошколу должно исполниться 16 лет. «Чемпион» работает по утвержденной органами ГИБДД программе, которая помогает максимально подготовиться к аттестации и получить полезные навыки вождения. Среди прочего для учеников доступны онлайн-курсы по теории, которые не мешают основному виду деятельности. Это особенно актуально для старшеклассников, параллельно готовящихся к ЕГЭ. По окончании автошколы выдается допуск, позволяющий сдать экзамен на категорию «М», «А1» (с 16 лет) и «В» (с 17 лет). Но удостоверение водителя, разрешающее самостоятельно управлять легковым автомобилем, выдается на руки только 18-летним лицам и старше.Подача декларации о подоходном налоге с опозданием: через сколько лет вы сможете вернуться? | Малый бизнес

Фрейзер Шерман Обновлено 12 февраля 2019 г.

Срок давности IRS гласит, что обычно они не могут просматривать налоговые декларации старше шести лет. Однако, если вы не подали декларацию, нет никаких юридических ограничений, когда IRS может приехать за вами. Если вы хотите сгладить тень на финансах вашего бизнеса, например, подав декларацию десятилетней давности, IRS не будет возражать.Однако, если вы надеетесь получить возмещение 10-летней давности, вам не повезло.

Когда вы подаете очень поздно

Последствия отказа от подачи налоговой декларации зависят от того, должна ли вам IRS или ваша компания должна IRS. В любом случае это плохая сделка для вас. Если вы задолжали IRS, агентство может наложить ряд штрафов и штрафов за неоплаченную задолженность. Они накапливаются со временем.

Если вы имеете право на возмещение за пропущенный год, вы можете подать и получить чек на срок до трех лет после истечения срока возврата.После этого вы потеряете свой возврат. Если вы или ваш бизнес имели право на какие-либо налоговые льготы, применяется то же самое: через три года они исчезнут.

Совет

Даже если у вашего бизнеса был нулевой доход или он был убыточным, стоит подать декларацию. В зависимости от вашей ситуации вы можете вычесть коммерческие убытки из другого дохода или потребовать их в качестве списания в последующие годы.

Шестилетний отсчет

Обычно IRS может оглядываться только на три года назад на ваши прошлые доходы.Если вы занижаете свой доход на 25 процентов, это будет продолжаться до шести лет. Когда вы работаете не по найму, легче занижать свои заработки, поэтому ведите учет в течение шести лет на всякий случай.

Если вы вообще не подавали декларацию, сохраняйте документы до тех пор, пока вы не подадите декларацию. Таким образом, вы будете защищены, когда решите подать заявку или если IRS когда-либо спросит о пропущенном году.

IRS может подать заявление от вашего имени

IRS обычно не считает целесообразным возвращаться более чем на шесть лет назад, чтобы вернуть счета, даже если у него есть полномочия.Так что то, что пропуск года не сразу привлекло IRS, не означает, что вы сорвались с крючка. IRS даже имеет право подать налоговую декларацию от вашего имени, но она не будет включать все вычеты и налоговые льготы, на которые вы или ваш бизнес имеете право.

Если вы хотите оспорить это, вам понадобятся собственные записи, чтобы доказать свою правоту. IRS хранит некоторые из ваших записей — например, 1099 от ваших клиентов — но, вероятно, не раньше, чем за шесть лет.

Налоговые декларации предприятий

Если вы являетесь индивидуальным предпринимателем, вы указываете доход от бизнеса как часть ваших личных налоговых документов.Другие структуры малого бизнеса, такие как товарищества или ООО, должны подавать налоговую декларацию 1065, даже если компания сама не платит налоги. Если ваша компания не подаст декларацию, ей придется заплатить налоговый штраф. В любом случае, чем раньше вы рассчитаетесь с IRS, тем лучше.

Сколько лет вы можете подавать обратно налоги?

Подача налоговых деклараций может быть самым быстрым и простым способом решения любых проблем с уплатой налогов. Налоговая служба (IRS) технически не налагает срока давности на то, как долго вы должны подавать просроченные налоговые декларации.Вы можете сделать это в любое время — IRS не отклонит вашу декларацию, но у вас есть только три года, чтобы подать заявку, если вы хотите требовать возмещения за налоговый год, и IRS может принять меры против вас через шесть лет.

Вот несколько шагов, которые необходимо предпринять, чтобы взять под контроль свою задолженность по налогам.

Ключевые выводы

- Задолженность по налогам — это любые незаполненные налоговые декларации за предыдущие налоговые годы.

- Нет ограничений по сроку подачи налоговой декларации, но вы потеряете все возмещения, которые могли бы получить, если подождете более трех лет.

- IRS в конечном итоге догонит вас, если вы заработали какой-либо доход в течение этих пропущенных лет, потому что они получали бы информационные декларации от любого, кто вам платил, уведомляя их о том, что вы получили налогооблагаемый доход.

- Налоговые декларации должны быть поданы на бумаге и отправлены в IRS — их нельзя подавать в электронном виде. Вы можете использовать налоговое программное обеспечение для подготовки своих налоговых деклараций, но вам придется распечатать их и отправить по почте в IRS.

6 лет на подачу налоговой декларации, 3 года на подачу налоговой декларации

Возможно, не существует жесткого ограничения на количество лет, в течение которых вы должны подавать налоговую декларацию, но это не значит, что IRS не хочет получать ваши налоговые декларации раньше, чем позже.Вы должны подавать налоговые декларации за последние шесть лет, чтобы у вас была «хорошая репутация» в IRS. А если вы хотите запросить возврат налога за прошлый год, вам нужно будет подать заявление в течение трех лет.

IRS в конечном итоге вмешается и подаст за вас заменяющую налоговую декларацию, если вы будете слишком долго ждать и если у вас был какой-либо доход в течение рассматриваемого года, и это, вероятно, не будет в ваших интересах. Они не будут беспокоиться о том, чтобы потребовать налоговые льготы или вычеты, на которые вы можете иметь право.Они подготовят для вас элементарную налоговую декларацию без них, так что вы, скорее всего, в конечном итоге должны будете больше, чем если бы вы подготовили налоговую декларацию самостоятельно или заплатили профессионалу, который сделает это за вас.

Вы получите уведомление, прежде чем это произойдет. Вы получите Уведомление о дефиците CP3219N, дающее вам 90 дней на то, чтобы либо самостоятельно подать просроченную налоговую декларацию, подготовив ее с учетом этих вычетов и кредитов, либо подать петицию в Налоговый суд для оспаривания вашего дела.

Какие налоговые документы мне нужны для возврата налогов?

Когда вы подавали документы в последний год? У вас есть копия этой налоговой декларации? Есть ли у вас W-2 и другие налоговые документы за годы, которые вы не подавали?

Вы можете запросить копии ваших налоговых документов в IRS, если вам что-то не хватает, заполнив форму 4506-T, или вы можете связаться со своим работодателем или учреждением, которое отправило бы их вам.

Имейте в виду, что нынешние или бывшие работодатели или другие учреждения могут еще не иметь этих документов в файле или, по крайней мере, они могут быть труднодоступными. Если вы выберете эту опцию, также может взиматься комиссия.

Как минимум, вам понадобятся формы W-2 и 1099 для любого дохода, полученного вами в течение рассматриваемого года, а также конкретные налоговые декларации и формы за этот налоговый год. Например, вы не можете заполнить форму 1040 за 2020 год, чтобы сообщить о доходах за 2019 год. Вам также следует собрать подтверждающую документацию всего, что вы потратили в этом году, что может подлежать налогообложению или дает право на получение налоговых льгот, например, банковские выписки и выписки по кредитной карте за этот период.

Как я могу подать и выплатить свои налоги?

Если вы собираетесь самостоятельно составлять налоговые декларации, лучше всего использовать надежное и простое в использовании программное обеспечение. Планируйте потратить несколько часов на каждую налоговую декларацию, которую вам нужно подавать. Существуют налоговые программы, которые могут помочь вам бесплатно.

Опять же, убедитесь, что вы используете программное обеспечение и формы для соответствующего налогового года. Правила меняются из года в год, и настройки программного обеспечения могут иметь решающее значение для соблюдения, а также ваших обязательств или возмещения.

Вы можете получить лучший результат, наняв опытного налогового специалиста, потому что он может помочь вам с более сложным налоговым соблюдением и знать, как обращаться с IRS, если это необходимо.

Если вы решите воспользоваться услугами профессионала, ищите кого-нибудь со значительным опытом подготовки налоговой задолженности. Это будет подходящим вариантом, если вам нужен совет по работе с неполной налоговой документацией или адвокат, который будет вести переговоры с IRS от вашего имени.

Вам нужно будет распечатать налоговые декларации и отправить их в IRS для официального оформления.Вы не можете сделать это в Интернете.

Выплата долгов и возврат налогов

Оплачивать любые налоги, причитающиеся с каждой заполненной декларации, относительно просто. IRS хочет получить ваши деньги, поэтому процесс не усложняется. Вы можете перейти на его веб-сайт Direct Pay, чтобы заплатить электронным дебетом со своего текущего или сберегательного счета, и IRS также принимает платежи по кредитным картам на своем веб-сайте.

Имейте в виду, что существуют ограничения по времени для возврата средств, аудита и взыскания долга.В большинстве случаев срок вашего возмещения истекает через три года с даты подачи налоговой декларации. Но если у вас есть другие налоговые долги — например, из-за того, что у вас есть остаток за другой год, — ваш возврат обычно будет применяться для компенсации этой долг.

Составьте план выплаты налоговой задолженности, если окажется, что вы должны деньги IRS. Вы также можете спланировать, как защитить себя от расследования IRS, оценки, удержания федерального налога или, возможно, сбора. У вас может быть несколько вариантов, таких как заключение соглашения о рассрочке с IRS для ежемесячного плана оплаты или запрос компромиссного предложения.

IRS может и будет налагать штрафы и пени по налоговым обязательствам, которые не были полностью уплачены к крайнему сроку подачи налоговой декларации.

Договор рассрочки

По соглашению о рассрочке платежа вы можете заплатить до 72 месяцев, но для того, чтобы соответствовать требованиям, вы должны должны IRS не более 50 000 долларов. Если ваша задолженность меньше этой суммы, вы можете запросить договор о рассрочке платежа через Интернет за определенную плату. Ваш запрос, скорее всего, будет автоматически одобрен, если ваша задолженность составляет менее 10 000 долларов.Вы также можете подать форму IRS 9465, запрос соглашения о рассрочке платежа, вместе с налоговой декларацией, независимо от того, сколько вы должны.

IRS взимает плату за рассрочку, если вы не считаете, что сможете выплатить остаток в течение 180 дней (шести месяцев). Это считается краткосрочным планом платежей и не требует комиссии, но вам все равно придется платить проценты и применимые штрафы до тех пор, пока ваш баланс не будет выплачен полностью.

Компромиссное предложение

Компромиссное предложение немного сложнее.Это включает в себя достижение соглашения с IRS о выплате суммы, меньшей, чем ваш причитающийся полный остаток. Компромиссное предложение обычно одобряется только в том случае, если вы не можете оплатить в рассрочку и предусматривает регистрационный сбор. Для этого вам, вероятно, понадобится помощь профессионала.

Вы должны установить, что вы не можете оплатить свой баланс в рассрочку или любым другим способом. Все ваши просроченные налоговые декларации должны быть поданы до того, как IRS сможет предоставить вам эту льготу, и вы должны были внести некоторые платежи в счет налогов в текущем году, либо путем удержания из своей зарплаты, либо путем отправки квартальных расчетных платежей, даже если у вас нет Налоговую декларацию за год еще не подала.

Как заранее спланировать возврат налогов

Лучший способ избежать уплаты налогов — это заполнить годовую налоговую декларацию во время налогового сезона. Найдите время, чтобы проанализировать общую налоговую ситуацию, чтобы выработать стратегии по сокращению налоговых счетов и достижению ваших финансовых целей.

Если вы считаете, что у вас есть задолженность по налогам, подумайте о работе с налоговым специалистом, который поможет вам собрать прошлые налоговые декларации и заполнить те, которые вы могли пропустить.

Если вы думаете, что при подаче налоговой декларации в этом или следующем году вы можете быть должны IRS, подумайте о предварительном внесении расчетных налоговых платежей.Эти платежи обычно требуются для индивидуальных предпринимателей, у которых работодатель не удерживает их из зарплаты. Ежеквартальные расчетные налоговые платежи могут помочь вам избежать штрафов в вашей будущей налоговой декларации.

Подача налоговой декларации

Вы можете заполнить просроченные налоговые декларации через онлайн-программное обеспечение или у бухгалтера, но вам нужно будет распечатать формы и отправить их в IRS.

Отправьте обратно налоговые декларации в IRS в отдельных конвертах и отправьте их заказным письмом, чтобы у вас было доказательство того, что IRS получило каждую отдельную налоговую декларацию.Отправка их в отдельных конвертах также поможет предотвратить канцелярские ошибки IRS при их обработке. IRS требуется около шести недель для обработки правильно заполненных налоговых деклараций.

Помните, что вы можете подать налоговую декларацию в IRS в любое время, но если вы хотите потребовать возмещения за один из этих лет, вы должны подать заявление в течение трех лет. Если вы хотите сохранить хорошую репутацию в IRS, вы должны подать налоговую декларацию в течение шести лет.

Сколько лет вы можете проходить аудит?

7 мин.Читать

IRS обычно предоставляет срок давности до трех лет, чтобы инициировать аудит налогоплательщика.

Трехлетний лимит начинается с более поздней из следующих дат:

- Дата, на которую первоначально должен был быть произведен возврат. Обычно налоги подлежат уплате 15 апреля.

- Дата первоначальной подачи декларации. Если налогоплательщик / налогоплательщик получил продление подачи, дата подачи может быть на шесть месяцев позже, чем исходная апрельская дата платежа, при этом возврат не считается просроченным.

Бывают ситуации, когда трехлетний срок исковой давности продлевается, предоставляя IRS дополнительное время для проверки определенных налогоплательщиков. Вот основные исключения из трехлетнего лимита:

До шести лет — IRS может иметь до шести лет на проведение аудита в случаях, когда в налоговой декларации указывается «существенное занижение дохода», что обычно означает занижение примерно на 25% или более. Налогоплательщики должны отчитываться и платить налоги с налогооблагаемого дохода, что делает умышленное непредставление отчета о доходе правонарушением, наказуемым штрафом, реституцией и тюремным заключением.

Без ограничения по времени — Иногда нет срока давности, давая IRS неограниченное время для проведения аудита. Это наихудший сценарий для любого налогоплательщика, который может потребовать агрессивного юридического представительства. IRS может проверять налогоплательщиков без ограничения по времени в следующих случаях:

- Налогоплательщик не подает налоговую декларацию. Если налогоплательщик не готов подать налоговую декларацию до Дня уплаты налогов, соответствующий ответ — получение продления срока.

- Налогоплательщик подает поддельную налоговую декларацию. Подача поддельной налоговой декларации является уголовным преступлением. Налогоплательщики, совершившие это преступление, могут быть оштрафованы на сумму до 100 000 долларов и / или лишены свободы на срок до трех лет.

Добровольное продление — В зависимости от обстоятельств IRS может попросить налогоплательщика добровольно продлить срок в зависимости от конкретного случая. Имейте в виду, что, за некоторыми исключениями, продления обычно являются постоянными, если они предоставлены.

Если вас интересует дополнительная информация об аудитах IRS, вы также можете прочитать:

7 причин, по которым IRS может провести аудит вас

Что происходит, когда IRS проводит аудит вас?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

7 причин, по которым IRS может провести аудит

Аудит — это просто способ для IRS или государственного налогового органа перепроверить ваши цифры и глубже изучить расхождения.IRS будет проверять налогоплательщика с подозрительной финансовой и налоговой деятельностью.

Хотя IRS конкретно не говорит, что будет красным флагом при выборе кого-то проверять, есть некоторые вещи, которые потенциально могут рассматриваться как красный флаг:

1) Слишком много благотворительных пожертвований

Сделав значительные благотворительные пожертвования, вы получите право на некоторые существенные вычеты в течение налогового сезона. Однако, если у вас нет документации, подтверждающей законность вашего вклада, не претендуйте.Например, IRS заметит налоговую декларацию, в которой указаны 10 000 долларов в виде благотворительных отчислений, в то время как годовая зарплата этого налогоплательщика составляла всего 40 000 долларов.

2) Отсутствие отчета о части вашего дохода

Форма 1099 сообщает о доходах, не связанных с заработной платой, которые вы получаете от таких вещей, как фриланс, дивиденды по акциям и проценты.

Если у вас есть дневная работа и вы выбираете внештатную работу на стороне, у вас может возникнуть соблазн отправить форму W-2 только с вашей основной работы и сохранить в секрете свой доход от написания внештатных работ в вашей форме 1099.

Что ж, это не лучшая идея, потому что IRS, скорее всего, уже знает о доходах внештатных сотрудников, указанных в вашей форме 1099, потому что компания, в которой вы работали, вероятно, отправила копию этой формы 1099, чтобы заявить о работе, которую вы выполняли для них.

3) Требование слишком большого количества рабочих расходов

Чтобы вычет имел право на участие, он должен быть обычным и необходимым для вашей работы. Профессиональный доход, который продает свое искусство для получения дохода, может потребовать краски и кисти, потому что эти покупки были обычными и необходимыми.Однако юрист, который стремится развлечься и не получает доход от своей работы, не может претендовать на то же самое, чтобы вычесть расходы на свои художественные принадлежности.

При заявлении о расходах на карьеру подумайте, была ли покупка абсолютно необходимой для выполнения ваших рабочих обязанностей.

4) Математические ошибки

Ошибки в налоговой декларации могут привести к проверке со стороны IRS. Любой, кто подает налоговую декларацию, должен избегать ошибок, потому что вы можете столкнуться с наказанием, независимо от того, были эти ошибки преднамеренными или нет.Если вы сами оплачиваете налоги, проверьте свои цифры дважды и трижды. Если вам не хватает математических навыков, возможно, рассмотрите возможность использования программного обеспечения для составления налоговой отчетности или работы налоговым составителем, чтобы избежать дорогостоящих ошибок.

5) Слишком много потерь по графику C

Если вы работаете не по найму, у вас может возникнуть соблазн скрыть доход, указав личные расходы в качестве деловых расходов. Прежде чем списывать со счетов свои новые лыжи, учтите, что IRS может счесть слишком много заявленных убытков подозрительными. IRS поинтересуется, как вы держите свой бизнес на плаву.

6) Ваши числа слишком аккуратные и круглые

Цифры в вашей форме 1040 и сопроводительных документах не будут простыми и с интервалами в 100 долларов. При расчетах будьте точны и избегайте оценок. Округлите до ближайшего доллара, но не до ближайшей сотни. Допустим, вы заявляете о расходах в размере 495,15 долларов, округлите это число до 495 долларов, а не до 500 долларов. Даже 500 долларов — это то, о чем IRS, скорее всего, потребует доказательства.

7) Отчисления в домашний офис

Вычеты, которые часто связаны с мошенничеством, — это вычеты из домашнего офиса.

IRS имеет особую квалификацию для вычетов из домашнего офиса для людей, которые регулярно используют часть своего дома для вашей торговли или бизнеса. Итак, домашний офис может претендовать на это, если вы используете его только для работы и работы.

Дайте точные измерения, когда вы сообщаете, что часть вашего дома используется исключительно для деловых операций. Ответ на электронные письма с дивана в гостиной перед телевизором с большим экраном не считается домашним офисом.

Что происходит, когда IRS проверяет вас?

Существуют разные типы налоговых проверок, и у каждой свои требования.Понимание того, как вас проверяют, поможет вам узнать, какие документы нужно собирать, куда их отправлять и нужен ли вам налоговый юрист.

Корреспондентский аудит: IRS запрашивает более подробную информацию о части вашей налоговой декларации и обычно запрашивает квитанции, чеки и аналогичную документацию.

Аудит офиса: IRS попросит вас принести конкретную документацию в местный офис IRS, где будет проводиться аудит.

Полевой аудит: агент IRS приезжает к вам на предприятие, чтобы провести аудит лично.

Настоятельно рекомендуется иметь налогового юриста как для выездных, так и для офисных аудитов.

Соберите документы

Как только вы узнаете, какой вид аудита вы проходите, вы можете начать просматривать свои записи в поисках соответствующих квитанций и документов, которые вам нужны. Никогда не отправляйте оригинальные документы или только копии, и никогда не отправляйте больше, чем запрошенные документы. Если вы не можете найти запрошенную документацию, немедленно запросите дубликаты.Аудитор IRS не примет оправдание, что записи отсутствуют или утеряны.

Хорошая организация ваших документов покажет вашему аудитору, что вы являетесь ответственным налогоплательщиком, и может привести к тому, что агент сведет к минимуму объем своего расследования. Итак, систематизируйте свои копии и оригиналы, особенно если у вас есть личная проверка.

Обратитесь к налоговому юристу

Когда вы услышите, что вас проверяют, обратитесь к налоговому инспектору или консультанту, который немедленно подготовит вашу налоговую декларацию.Они могут объяснить процесс аудита и помочь вам подготовиться. Если вы беспокоитесь о своей ревизии или к вам на работу приезжает выездной аудитор, рекомендуется нанять профессионального налогового юриста.

Часто задаваемые вопросы о не заполненных просроченных налоговых декларациях

Мы собрали для вас полезные ответы в две группы:

- Быстрые вопросы и ответы с краткими ответами.

- Вопросы, требующие более подробных ответов, на которые мы ссылаемся на их собственных страницах.

Часто задаваемые вопросы

Что произойдет, если я проигнорирую IRS и не подам заявление?

IRS может подать за вас декларацию, называемую «заменой возврата» или «SFR». Этот отчет будет включать только ваш доход и не позволит вам никаких вычетов, кредитов или любого предпочтительного статуса подачи. SFR также будет включать штраф за позднюю подачу заявки.

Как долго я могу получить возмещение за просроченный возврат?

Если вам причитается возмещение по удержанным или расчетным налогам, вы должны подать декларацию, чтобы потребовать ее в течение 3 лет с момента истечения срока возврата, включая продления.

Может ли IRS заморозить возврат, если я не отправил декларации?

Да, если IRS определяет, что налогоплательщик имеет не заполненную декларацию за предыдущий год (особенно декларацию, в которой IRS прогнозирует задолженность), они могут заморозить возврат и потребовать от налогоплательщика подать. Возврат удерживается в течение 6 месяцев, пока IRS запрашивает у налогоплательщика поданную декларацию. Если возврат не получен, может быть произведена оценка с помощью программы автоматической замены возврата (ASFR), и возврат будет применен к любому причитающемуся остатку.

Могу ли я сесть в тюрьму, если не подам налоговую декларацию?

Да, несвоевременная подача документов является серьезной проблемой. Однако в большинстве случаев IRS дает налогоплательщику несколько шансов подать заявку, отправляя уведомления опоздавшим подателям. IRS редко преследует опоздавших подателей, которые добровольно и незамедлительно подают точный отчет.

Каков срок давности для просроченных возвратов?

Срок давности для просроченной декларации отсутствует.IRS может вернуться к любому незарегистрированному году и оценить налоговый дефицит вместе с штрафами. Однако на практике IRS редко пропускает последние шесть лет для принудительного исполнения без подачи документов. Кроме того, большинство просроченных мер по возврату и принудительному возврату SFR завершаются в течение 3 лет после установленной даты возврата.

Что произойдет, если я пропущу крайний срок подачи уведомления о поздней декларации?

Если вы пропустите крайний срок для любых уведомлений IRS о просрочке возврата (уведомления IRS CP 59, CP 515, CP 518), вам следует связаться с IRS по телефону, чтобы узнать свой статус и получить любые специальные инструкции / адреса для подачи позднее возвращение.Вам также следует попросить принудительное приостановление, чтобы дать дополнительное время для подачи без принудительных действий IRS (регистрация SFR, сбор и т. Д.).

Могу ли я подать свою налоговую декларацию после того, как IRS отправит мне возврат?

Да, процесс подачи «через SFR» называется «повторной проверкой SFR». Налогоплательщикам в таких ситуациях следует обратиться в IRS и получить инструкции о том, куда отправлять свои просроченные декларации. Кроме того, налогоплательщики должны запросить приостановку сбора на их счетах, чтобы позволить IRS обработать декларацию налогоплательщика.

Какие штрафы может наложить IRS за просроченную подачу декларации?

Непредоставление документов и неуплата являются обычными штрафами, налагаемыми на опоздавшего подателя, у которого есть остаток, причитающийся за просроченный возврат. Запоздавшие заявители, которые не имеют задолженности, не сталкиваются с штрафами за позднюю подачу или уплату, если они не получат дополнительную оценку (например, аудит или оценку заниженной отчетности). Если IRS подает декларацию налогоплательщику (SFR), в уведомлении SFR всегда будет указан дополнительный налог, а также просроченная подача и штрафы за оплату.

Могу ли я получить компенсацию штрафа за просрочку?

Да, существует два распространенных запроса о снятии штрафа: первое сокращение выбросов (FTA) и разумная причина. Если у налогоплательщика есть чистая запись о соблюдении требований (отсутствие штрафных санкций за предыдущие три года, поданы все необходимые декларации, уплачены все налоги или в соглашении о взыскании налогов, имеющем хорошую репутацию), он может запросить освобождение от непредставления и уплаты штрафов с использованием FTA . Налогоплательщики, которые столкнулись с непредвиденными обстоятельствами, не зависящими от их контроля, могут в письменной форме потребовать смягчения своих штрафов по «разумной причине».”

Должен ли я платить причитающуюся сумму при подаче просроченной декларации?

Нет, оплата не требуется. Однако после того, как налог будет начислен, налогоплательщику необходимо будет принять меры по взысканию задолженности (продление срока выплаты, план платежей, подача заявления о статусе затруднительного положения, поскольку в настоящее время не подлежит взысканию, или запросить компромиссное предложение для погашения задолженности) остаток задолженности.

Есть ли программное обеспечение для налоговой отчетности за предыдущий год?

Да, большинство коммерческих налоговых программ позволяют налогоплательщикам составлять и подавать декларации с опозданием.Имейте в виду, что налоговые правила меняются каждый год. Большинству налогоплательщиков следует рассмотреть возможность получения помощи от квалифицированного налогового специалиста, который знает правила предыдущего года и процедуры поздней подачи.

Могу ли я подать в электронной форме отчет за предыдущий год?

Да, вы можете подать в электронном виде данные за текущий и предыдущие два года, если используете налоговое программное обеспечение. Примечание: IRS закрывает электронный файл каждый год в середине ноября и снова открывает его в январе. В течение периода закрытия электронного файла налогоплательщики должны подавать в бумажном виде налоговые декларации за предыдущий год.

Как я могу получить свою учетную запись IRS и выписки из заработной платы / дохода?

Вы можете заказать эти стенограммы онлайн, чтобы они были отправлены по почте на последний зарегистрированный адрес налогоплательщика. Налогоплательщики также могут создать онлайн-аккаунт IRS и использовать инструмент «Получить стенограмму», чтобы сразу же получить свои стенограммы. Если эти методы не работают, налогоплательщик может позвонить в IRS или посетить Центр помощи налогоплательщикам и получить стенограммы. IRS не отправляет расшифровки стенограмм по факсу. Налогоплательщику следует рассмотреть возможность использования налогового специалиста с учетной записью электронных услуг, если им нужно быстро получить и интерпретировать свои расшифровки стенограмм IRS.

Когда IRS требует более шести лет для соответствия требованиям?

Заявление о политике IRS (5-133) не применяется к бизнес-декларациям (формы 940, 941, 944 налоговой декларации; формы 1065, 1120, 1120S и многие другие типы деклараций). Для индивидуальных деклараций (форма 1040) IRS обычно применяет правило шести лет, если только они не подозревают о наличии значительных прошлых обязательств за годы, предшествующие последним шести годам.Большинство отклонений от правила шести лет происходит, когда расследование просрочки по возврату поручено местному отделу сбора налогов (т. Е. Налоговому инспектору).

Кому мне позвонить в IRS по поводу моего просроченного возврата ?

Вы можете получить информацию о своей учетной записи, включая стенограммы, по горячей линии управления индивидуальными счетами IRS по телефону (800) 829-1040. Счета бизнеса должны звонить (800) 829-4933. Если ваша просроченная задолженность по возврату назначена отделу SFR, вы можете связаться с ним по телефону (866) 681-4271.Налогоплательщикам следует звонить по этим горячим линиям заранее (в 8 утра), чтобы избежать длительного ожидания и отключений IRS. В экстренных ситуациях налогоплательщикам следует рассмотреть возможность привлечения и авторизации квалифицированного налогового специалиста, у которого есть специальная горячая линия для ускорения получения ответов и информации о счетах для налогоплательщиков.

Расширенные ответы на вопросы

Нажмите на любой вопрос ниже, чтобы получить подробный ответ.

Исследование часто задаваемых вопросов по другим вопросам налогообложения

Подача просроченных налоговых деклараций

Подавайте все налоговые декларации, которые подлежат оплате, независимо от того, можете ли вы заплатить полностью.Подайте свою просроченную декларацию таким же образом и в то же место, где вы подали бы своевременную декларацию.

Если вы получили уведомление, не забудьте отправить просроченную декларацию по адресу, указанному в полученном вами уведомлении.

Почему вы должны подавать прошлый возврат сейчас

Избегайте пени и штрафов

Подайте свой просроченный доход и заплатите сейчас, чтобы ограничить процентные платежи и штрафы за просрочку платежа.

Запросить возврат

Вы рискуете потерять возврат, если не подадите декларацию.Если вам полагается возмещение за удержанные или расчетные налоги, вы должны подать декларацию, чтобы потребовать ее, в течение 3 лет после установленной даты возврата. То же правило применяется к праву требовать налоговых вычетов, таких как зачет заработанного дохода.

Мы удерживаем возврат налога на прибыль в случаях, когда наши записи показывают, что одна или несколько налоговых деклараций просрочены. Мы удерживаем их до тех пор, пока не получим просроченный возврат или не получим приемлемую причину для отказа в подаче просроченного возврата.

Защита пособий по социальному обеспечению

Если вы работаете на себя и не подаете свою федеральную налоговую декларацию, любой заработанный вами доход от самозанятости не будет сообщаться в Администрацию социального обеспечения, и вы не будете получать кредиты для выплаты пенсионных пособий или пособий по инвалидности Социального обеспечения.

Как избежать проблем с получением ссуд

Утверждение ссуды может быть отложено, если вы не подадите декларацию. Копии поданных налоговых деклараций необходимо подавать в финансовые учреждения, ипотечных кредиторов / брокеров и т. Д. Всякий раз, когда вы хотите купить или рефинансировать дом, получить ссуду для бизнеса или подать заявку на федеральную помощь для получения высшего образования.

Если вы задолжали больше, чем можете заплатить

Если вы не можете оплатить свою задолженность, вы можете запросить дополнительные 60–120 дней для полной оплаты своего счета через приложение «Соглашение об онлайн-платежах» или позвонив по телефону 800-829-1040; плата за пользование не взимается.Если вам нужно больше времени для оплаты, вы можете запросить рассрочку или претендовать на компромиссное предложение.

Что делать, если вы не подаете заявление добровольно

Возврат на замену

Если вы не подадите декларацию, мы можем подать вам альтернативную декларацию. Этот отчет может не давать вам скидок и льгот, которые вы имеете право получить. Мы отправим вам Уведомление о недостатке CP3219N (90-дневное письмо) с предложением о начислении налога. У вас будет 90 дней на то, чтобы подать просроченную налоговую декларацию или подать петицию в налоговый суд.Если вы ничего не сделаете, мы продолжим предлагаемую нами оценку. Если вы получили уведомление CP3219N, вы не можете запросить расширение файла.

Если какой-либо из перечисленных доходов неверен, вы можете сделать следующее:

- Свяжитесь с нами по телефону 1-866-681-4271, чтобы сообщить нам об этом.

- Свяжитесь с плательщиком (источником) дохода, чтобы запросить исправленную форму W-2 или 1099.

- При отправке заполненных налоговых деклараций приложите исправленные формы.

Если IRS подает замещающую декларацию, в ваших интересах подать собственную налоговую декларацию, чтобы воспользоваться любыми льготами, кредитами и вычетами, на которые вы имеете право.IRS обычно корректирует ваш счет, чтобы отображать правильные цифры.

Взыскание и принудительные меры

Налоговая декларация, которую мы готовим для вас (предлагаемая нами оценка), приведет к выставлению налогового счета, который, если он не будет оплачен, запустит процесс взыскания. Это может включать такие действия, как сбор с вашей заработной платы или банковского счета или подача уведомления об удержании федерального налога.

Если вы неоднократно не подаете заявление, к вам могут быть применены дополнительные меры принудительного характера, такие как дополнительные штрафы и / или уголовное преследование.

Помогите подать просроченный возврат

Чтобы получить помощь при подаче документов, позвоните по номеру 1-800-829-1040 или 1-800-829-4059, чтобы получить TTY / TDD.

Если вам нужна информация о заработной плате и доходе для подготовки просроченной декларации, заполните форму 4506-T «Запрос на расшифровку налоговой декларации» и отметьте поле в строке 8. Вы также можете связаться со своим работодателем или плательщиком дохода.

Если вам нужна информация из налоговой декларации за предыдущий год, воспользуйтесь функцией «Получить стенограмму», чтобы запросить декларацию или стенограмму счета.

Получите наши онлайн-налоговые формы и инструкции по подаче просроченной декларации или закажите их, позвонив по телефону 1-800-Tax-Form (1-800-829-3676) или 1-800-829-4059 для TTY / TDD.

Если вы испытываете трудности с подготовкой декларации, вы можете иметь право на получение помощи в рамках программ добровольной помощи по подоходному налогу (VITA) или налогового консультирования для пожилых людей (TCE). См. Дополнительную информацию в разделе «Бесплатная налоговая подготовка для соответствующих требованиям налогоплательщиков».

Просроченный возврат уже подан

Если вы получили уведомление, вы должны отправить нам копию просроченного возврата по указанному адресу.

Обработка точно заполненной просроченной налоговой декларации занимает около 6 недель.

Сколько лет я могу понести убытки в своем бизнесе?

Если вы задаетесь вопросом: «Сколько лет я могу нести убытки в своем бизнесе?» тогда вы, вероятно, достигли точки, когда понесли слишком большие убытки по налогам. Налоговая служба (IRS) позволяет вашему бизнесу находиться в отрицательном состоянии только определенное количество лет, прежде чем оно рассекретит его как бизнес. Мы научим вас правилам в отношении коммерческих убытков и поможем определить, можете ли вы по-прежнему требовать уплаты налогов.

Сколько лет я могу нести убытки в своем бизнесе?

IRS разрешит вам требовать убытков по вашему бизнесу только за три из пяти налоговых лет . Если вы не докажете, что ваш бизнес был прибыльным дольше этого срока, IRS может запретить вам заявлять о потерях вашего бизнеса в уплату налогов.

После того, как вы заявите о возмещении убытков в течение трех из пяти лет, IRS классифицирует ваш бизнес как хобби. Хобби не облагается налогом, поэтому вы не сможете претендовать на какие-либо из ваших расходов по налогам.Это рассекречивание называется Правилом потери хобби.

Как я могу доказать, что мой бизнес — это больше, чем хобби?

Если вы хотите и дальше заявлять о своем бизнесе в уплату налогов, вам нужно показать IRS, что это больше, чем просто хобби.

Во-первых, вам нужно показать, что вы ведете свой бизнес как бизнес, а не как хобби. Вы должны соответствовать этим трем критериям:

- Имейте бизнес-план

- Покажите, что у вас есть планы или, по крайней мере, намерения получить прибыль.

- Представьте бизнес-записи, которые показывают, что вы понимаете, как правильно сообщать о доходах от бизнеса.

IRS также рассмотрит следующие факторы, чтобы определить, следует ли рассматривать ваш бизнес как бизнес или хобби:

- Получали ли вы в прошлом прибыль?

- Вы живете за счет дохода от бизнеса?

- Были ли ваши потери вне вашего контроля?

- Сколько времени вы вкладываете в бизнес? Вы тратите достаточно времени, чтобы это приносило прибыль?

- Изменили ли вы методы ведения бизнеса, чтобы увеличить прибыль?

- У вас есть знания, чтобы вести прибыльный бизнес?

Ваш бизнес должен быть в состоянии дать положительный ответ хотя бы на некоторые из этих вопросов.If нужно больше, чем один, чтобы считаться бизнесом.

Что мне нужно знать о том, чтобы по-прежнему заявлять права на мой бизнес после того, как он был классифицирован как хобби?

Во-первых, вы должны понимать, что если вы попытаетесь заявить о потере своего хобби (даже если вы считаете это бизнесом), это может вызвать аудит IRS. Вам необходимо определить, хотите ли вы по-прежнему требовать возмещения убытков от своего бизнеса после того, как он был классифицирован как хобби. Как правило, это можно определить, задав вопросы, которые мы сформулировали ранее.

Лучший способ показать IRS, что вы являетесь серьезным владельцем бизнеса, — это вести учет . Большинство людей не ведут учет своих увлечений, поэтому этот простой совет может помочь доказать, что вы намерены вести прибыльный бизнес.

То, что вы чувствуете, что ваш бизнес — это больше, чем хобби, не означает, что IRS с этим согласится. Лучше всего поговорить с профессиональным бухгалтером, чтобы оценить аудиторский риск, связанный с повторным заявлением о выплате налогов на ваш бизнес.

Бен Саттон — основатель Mazuma USA, бухгалтерской фирмы, предоставляющей услуги налогообложения, бухгалтерского учета и расчета заработной платы малому бизнесу. С момента основания Mazuma Бен зарекомендовал себя как эксперт в мире малого бизнеса. Его по-прежнему движет то же желание оказывать бухгалтерскую помощь всем малым предприятиям — от фотографов, блоггеров и креативщиков до юристов, врачей и стоматологов — всем нужна доступная бухгалтерская помощь. Бен является дипломированным бухгалтером и членом Американского института дипломированных бухгалтеров.Но своим самым большим достижением Бен считает свою счастливую жену и четверых детей.

Как долго IRS должен проверять вашу налоговую декларацию? Есть два ответа.

На этот вопрос есть два ответа: юридический и практический.

Юридический ответ: три года

Во-первых, юридический ответ — в налоговом законодательстве. Технически, за исключением случаев мошенничества или возврата налоговой декларации, IRS имеет три года с даты подачи декларации (или 15 апреля, в зависимости от того, что наступит позже), чтобы взимать с вас (или «оценивать») дополнительные налоги.Этот трехлетний срок называется сроком давности оценки.

Дополнительные налоги обычно поступают в форме аудиторского заключения или уведомления о занижении сведений (так называемых CP2000). Несмотря на то, что IRS может на законных основаниях проводить аудиторскую проверку до истечения срока действия трехлетнего устава об оценке, на практике это редко срабатывает.

Практический ответ: 26 месяцев

Практический ответ заключается в процедурной политике IRS, называемой «экзаменационным циклом». В Руководстве по внутренним доходам (по сути, учебное руководство IRS) говорится, что агенты IRS должны открывать и закрывать аудит в течение 26 месяцев после подачи или срока возврата декларации (в зависимости от того, что наступит позже).

IRM также говорит, что агенты IRS должны «строго придерживаться» этого правила, чтобы убедиться, что аудит и другие потребности обработки данных выполнены в трехлетний срок.

Большинство проверок начинается через несколько месяцев после подачи декларации

Для этих проверок IRS часто замораживает возврат средств. Поскольку IRS должен платить проценты по возврату, который выплачивается с опозданием, IRS пытается начать и быстро завершить эти проверки. Обычно это делается по почте. Как только вы ответите на вопросы IRS о точности вашего возврата, IRS вернет вам деньги.

Проверки, которые начинаются вскоре после подачи заявки, обычно сосредотачиваются на налоговых льготах, таких как налоговый кредит на заработанный доход и налоговый кредит на ребенка. IRS часто хочет проверить статус подачи, иждивенцев и другие возвращаемые товары перед отправкой вашего возмещения.

Другие проверки IRS обычно начинаются в течение года после подачи заявки

Часто это проверки почты и офиса, связанные с сомнительными товарами, возвращаемыми вами.

Наиболее полный аудит IRS может начаться позже. Они называются выездными аудитами, когда IRS посещает вас или ваш бизнес.

Однако, как показывает практика, если IRS не проверит вашу налоговую декларацию в течение двух лет после ее подачи, IRS, как правило, не будет проверять вашу налоговую декларацию, если не произойдет чего-то вопиющего.

Как узнать, что вас выбрали для аудита?

Если IRS проверит вас, вы получите уведомление о том, что IRS выбрало вашу декларацию для проверки.

Работа с IRS в ходе аудита может быть трудной. Лучше всего вовремя и подробно ответить и отстаивать свою позицию по налоговой декларации.Один полный ответ, отправленный вовремя в IRS, позволит избежать путаницы и приведет к наилучшим результатам.

Узнайте, как проводить аудит IRS, или получите помощь от надежного эксперта IRS.

Если IRS просит вас встретиться лично или пойти в офис IRS, вам следует подумать о найме специалиста, который будет представлять вас

Процедуры аудитаIRS могут быть сложными, и в них практически невозможно успешно ориентироваться. Опытный налоговый специалист, который может «говорить с IRS», вероятно, даст лучший результат с меньшим стрессом и беспокойством для проверяемых налогоплательщиков.

Найдите налогового специалиста, имеющего лицензию на практику в IRS (обычно CPA, зарегистрированный агент или поверенный) и имеющий опыт работы в IRS.

Если ребенок носит очки, он всегда должен быть аккуратен и осторожен. Он не может играть в подвижные игры с другими детьми, т.к. всегда помнит, что очки могут упасть и сломаться.

Если ребенок носит очки, он всегда должен быть аккуратен и осторожен. Он не может играть в подвижные игры с другими детьми, т.к. всегда помнит, что очки могут упасть и сломаться.